华体会新闻阅读

努力为客户提供创新的解决方案

- 企业动态

- 华体育hth官网登录

新闻动态

芭薇股份(837023):化妆品代加工企业

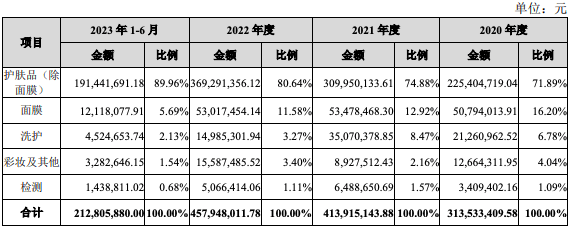

公司主营业务为化妆品的研发、生产、销售及检测,产品类别涵盖护肤品、面 膜、洗护、彩妆等品类。发行人产品营销售卖覆盖国内外市场,累计服务的化妆品品牌商 超过 1,000 家,与联合利华、仁和匠心、HBN、SKINTIFIC、丸美股份、凌博士、纽 西之谜、谷雨、红之等国内外知名化妆品品牌商建立了较为稳定的业务合作关系。

2023 年度,公司实现营业收入 46,866.45 万元,较上年 同期增幅为 2.02%,实现归属于母企业所有者的净利润 4,115.92 万元,较上年同期增 幅为 8.20%。公司经营情况稳健,盈利水平显著提升。

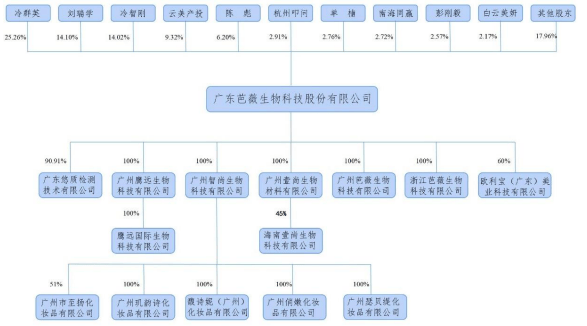

截至本招股书签署日,冷群英持有发行人 19,350,000 股股份,占发行人股份总数 的 25.2611%,为发行人的第一大股东,报告期内,冷群英一直担任公司董事长兼总经 理职务。刘瑞学持有发行人 10,800,000 股股份,占发行人股份总数的 14.0992%,报告 期内,刘瑞学一直担任公司董事。

冷群英、刘瑞学系丈夫妻子的关系,合计持有公司 39.36%的股份,并通过一致行动协议 合计控制公司 60.11%的股份,且均在公司董事会中担任重要职务,对发行人的经营管 理、企业未来的发展等重大决策具有重大影响,在发行人历次董事会、股东大会决议和公司重大经营决策事项中均保持一致意见,能够对公司形成实际控制,为公司控股股 东、实际控制人。

公司主营业务为化妆品的研发、生产、销售及检测,产品品种类型丰富,涵盖护肤、 面膜、洗护、彩妆等类别。

公司是一家具备护肤、面膜、洗护、彩妆等多品类化妆品生产能力,拥有化妆品 独立检测资质,工艺及技术储备领先,集产品策划、配方研发、规模化生产、功效检 测于一体的化妆品品牌客户服务商。

公司产品营销售卖覆盖国内外市场,累计为 1000 多个化妆品品牌提供产品及服务,与 联合利华(包含:多芬、力士、凡士林等品牌)、仁和匠心、HBN、SKINTIFIC、丸 美、凌博士、纽西之谜、谷雨、红之等国内外知名化妆品品牌商建立了较为稳定的业 务合作关系。

公司生产的产品最重要的包含护肤类、面膜类、洗护类、彩妆类四大类别,此外,公 司通过子公司悠质检测开展化妆品检测业务。

护肤品(除面膜)主要是指用于面部皮肤清洁、保养、护理所使用的日用化学产 品,起到皮肤清理、防护、滋养的作用。公司护肤类产品最重要的包含:护肤精华、美白 精华、洁面乳、面霜、眼霜等。基本的产品如下:

面膜类产品是指涂抹或敷贴于人体皮肤表面,经一段时间后揭离、清洗或保留, 起到清洁、保湿、美白、抗皱、舒缓等作用的日用化学品。公司面膜类产品主要包 括:

洗护类产品是指针对身体清洁、保养及头发的清洁、保养、护理、造型等所使用 的日用化学品。公司洗护类产品最重要的包含:沐浴露、洗发水等。基本的产品如下:

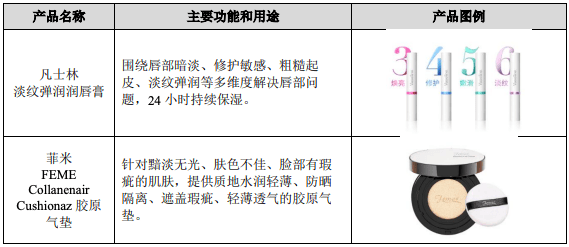

彩妆类产品是指用于涂抹、遮盖、修饰妆容,需要后续卸妆和清洁的日用化学产 品。公司彩妆类产品最重要的包含:润唇膏、粉底液等。基本的产品如下:

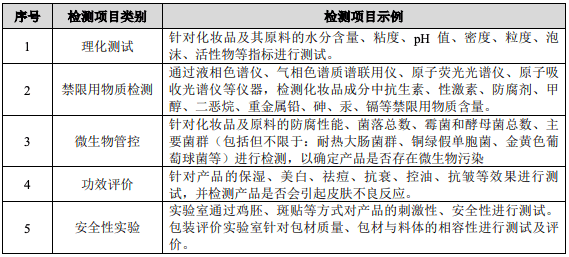

子公司悠质检测拥有检验测试仪器设备数量高达 200 多台/套,检验测试的项目包括理化测 试、禁限用物质检测、微生物管控、功效评价、安全性实验等。目前开展的检验测试的项目 包括但不限于:

根据《上市公司行业分类指引》(2012 年修订),公司所属行业为化学原料和化学 制品制造业(C26)。根据《国民经济行业分类与代码》(GB/T4754-2017),公司所属 行业为日用化学产品制造(C268),细分行业为化妆品制造业(C2682)。根据《挂 牌公司管理型行业分类指引》,公司所属行业为化妆品制造业(代码为 C2682)。

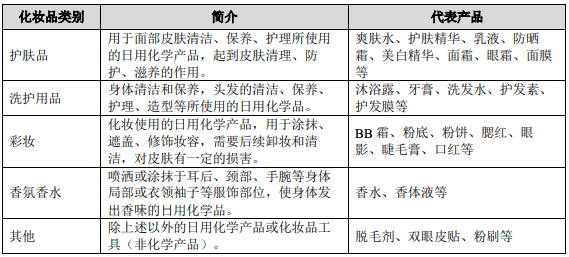

根据《化妆品标识管理规定》定义,化妆品是指作用于人体面部、皮肤、毛发、 口腔等人体部位起到清洁、保护、保养和美化作用的日用化学工业品,通常以涂覆、 揉擦或喷洒等方式施于人体不一样的部位,有令人愉快的香气,使容貌整洁,增加魅力。由于化妆品的范围很广,产品丰富多样,化妆品分类方法众多。按照功能不同,行业 内通常将化妆品分成护肤品、洗护产品、彩妆、香氛香水及其他这五大类别:

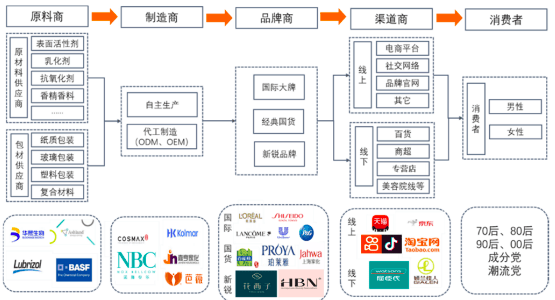

化妆品行业产业链从上游到下游依次涉及原材料和包材供应商、制造商、品牌 商、渠道商和消费的人几大参与方。

随着全球经济的加快速度进行发展,居民收入水平提升,人们越来越注重个人仪表。为了 更好地修饰外表,消费者特别是女性消费者,慢慢的变多地使用护肤、彩妆等化妆品, 带动了化妆品行业的发展。

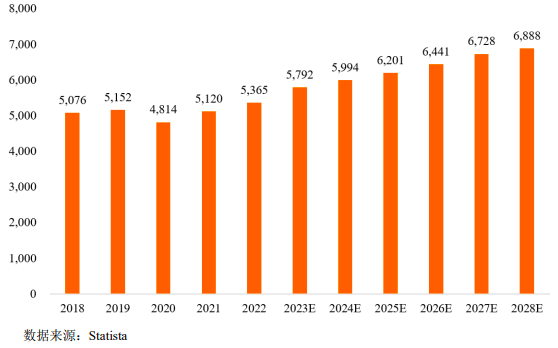

近年来,化妆品行业已发展成为消费领域的重要组成部分。根据 Statista 的统计 数据,2022 年全球美妆及个护市场规模达到 5,365 亿美元。尽管 2020 年行业受宏观环 境不利影响,使得不少化妆品行业企业被迫停工,加之人们减少了外出时间,化妆品 市场表现较为低迷,市场规模相比于 2019 年呈现小幅度下滑现象。但随着全球经济上 行,市场消费信心恢复,行业恢复持续增长态势,预测到 2028 年全球美妆及个护市场 规模将有望达到 6,888 亿美元。

根据 Statista 的统计数据,2022 年全球护肤商品市场规模为 1,435 亿美元,主要参 与品牌包括欧莱雅、宝洁、联合利华和资生堂等。近年来,护肤品占比持续不断的增加,根 据 Statista 预测,2028 年全球护肤类商品市场规模将增长至 1,862 亿美元,2022-2028 年年均复合增长率实现 4.44%,市场发展空间广阔。

近年来,我们国家的国民经济持续不断的发展,人均可支配收入增加,对外在形象要求与认知 的提高以及核心消费群体结构变化等一系列因素驱动下,国内化妆品行业近几年来一 直保持着稳健的增长。

根据 Euromonitor 的统计数据,当前我国化妆品行业市场规模已经上升为全球第 二,市场规模增速超越其他几个国家,占据全球第一的位置,中国慢慢的变成为全球化妆品行 业的重要市场之一,市场空间发展的潜在能力巨大。

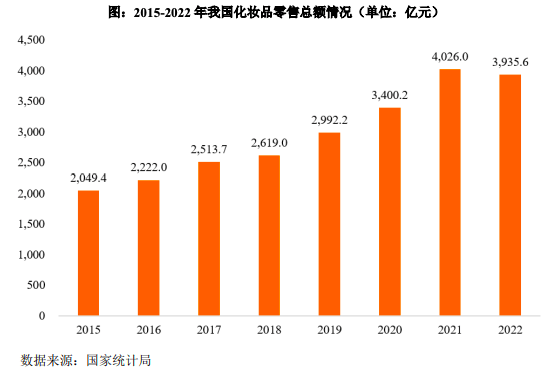

根据国家统计局统计数据,即使在 2020 年宏观环境不利影响冲击下国内化妆品行 业市场规模仍然达到 3,400.2 亿元。2015-2022 年期间,我国化妆品零售总额总体保持 增长趋势,2022 年我国化妆品行业零售总额实现 3,935.6 亿元。

随着未来经济逐步恢复,Euromonitor 预计 2027 年我国化妆品市场规模将达到 7288 亿元,2023-2027 年复合增长率预计将达到 5.91%。

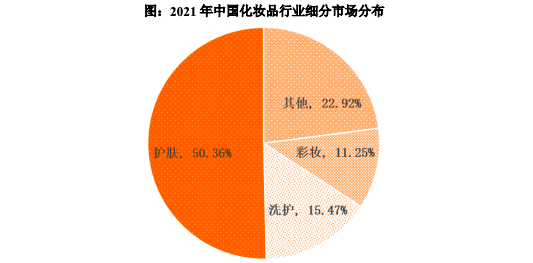

随着年轻花了钱的人护肤与抗衰老意识逐步加强,花了钱的人护肤产品的需求日益 加大,Euromonitor 多个方面数据显示,护肤品是我国化妆品中顶级规模的品类。

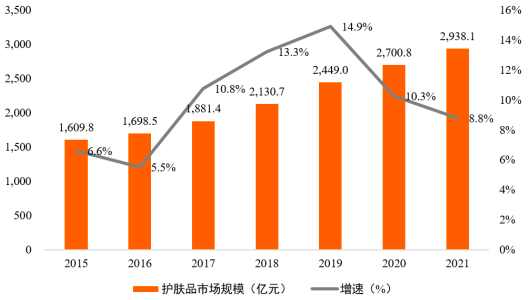

据 Euromonitor 的统计多个方面数据显示,2021 年我国护肤品市场规模为 2,938.1 亿元, 2015-2021 年护肤品市场的年均复合增长率达到 10.55%,整体保持快速地增长态势。

目前我国消费的人在护肤品领域人均支出占其可支配收入的比重仍处于较低的水 平。与发达国家相比,我国人均护肤品消费不仅远低于美国、德国等护肤品市场较为 成熟的欧美发达国家,也远低于日本、韩国等亚洲邻国。未来随着消费升级以及护肤 消费习惯、理念的培育,差距有望不断缩小,市场发展的潜在能力大。

据 Euromonitor 数据,2021 年我国美妆及个护人均消费支出为 62.4 美元,日、韩 消费者同为亚洲肤质,人均美妆及个护类消费支出分别是 262.6 美元和 266.2 美元,超 过我国的 4 倍。总体看来,护肤品行业还有较大提升空间,随着国内化妆品适用人 群、消费频次、消费金额的提升,市场增长潜力巨大。

化妆品生产通常可分为自主生产和代工生产两种模式,其中,代工生产是由制造 方负责生产、提供人力及场地,采购方负责销售的生产方式。化妆品代工企业的发展 与下游化妆品消费需求的变化息息相关,20 世纪 90 年代,我国洗护用品市场率先发 展起来,带动一批本土洗护用品代工企业的设立;2000 年以后,随着我们国家国民经济的 高速发展,我国花了钱的人护肤品的需求日益提升,诸多本土护肤品代工企业迎来蓬勃 发展期;近年来,我国彩妆消费逐步流行,成为推动我们国家化妆品行业增长的重要品类 之一,本土彩妆代工企业逐渐出现。

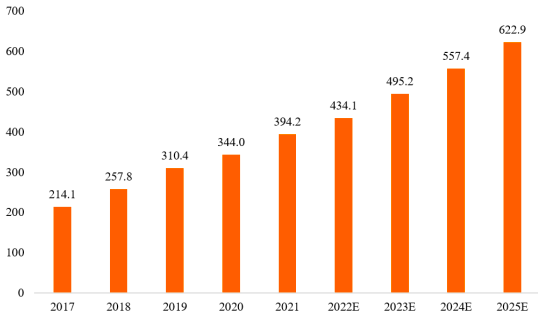

根据灼识咨询统计数据,2017-2021 年我国化妆品代工行业规模由 214.1 亿元增长 至 394.2 亿元,年均复合增长率为 16.49%。未来,随着新兴化妆品牌产品放量,此类 品牌商需要依托化妆品代工厂生产线进行大规模快速生产,以满足那群消费的人的需求,拉 动我国化妆品代工行业市场规模的扩大。灼识咨询预计,2022-2025 年我国化妆品代工 行业规模有望从 434.1 亿元增长至 622.9 亿元,实现 12.79%的年均复合增长率,行业 发展空间广阔。

与国际化妆品代工行业发展状况相比,我国化妆品代加工市场较为分散,行业内 参与企业众多,根据药监局统计数据,截至 2022 年底,我国化妆品生产公司数已达 5,512 家,化妆品代工厂数量众多。然而,除诺斯贝尔、嘉亨家化、芭薇股份、伊斯 佳、科玛股份、美爱斯等少数企业拥有较高的技术壁垒外,我国大部分化妆品代工厂 为低端劳动密集型,在生产规模、工艺设备、研发能力、精细化管理上的水准方面有很大 提升空间,行业竞争格局较为分散。

目前,我国化妆品市场主要份额仍集中于海外知名公司和品牌。高档品牌市场基 本被国际大品牌占据,如法国娇兰( Guerlain)、法国迪奥(CD)、法国香奈儿 (Chanel)、法国兰蔻(Lancome)、美国的雅诗兰黛(Estee Lauder)等,该类产品价 格定位较高,以高端收入人群为主要目标花钱的那群人。在中端化妆品市场,外资品牌也 有着非常强的市场竞争力,占据着较大市场占有率,如美国的玉兰油(Olay)、法国的欧莱 雅(LOréal Paris)、日本的资生堂(Shiseido)等。在大众品牌市场,本土品牌凭借电 商红利,通过线上营销占据一席之地。继“国货之光”的持续营销后,消费者逐渐意 识到国货品牌优越的产品的质量、创新的设计理念和独特的文化沉淀,并逐渐加深对国 货品牌的信任和青睐。

全球代工市场格局基本稳定,科丝美诗、韩 国科玛、莹特丽占据外资化妆品代工市场第一梯队,国内代工市场中,诺斯贝尔是面 膜 ODM 龙头,嘉亨家化在化妆品、家庭护理产品 OEM 业务上具有行业竞争力,芭薇 股份在护肤品 ODM 领域具备一定市场规模及优势。

从化妆品制造商的地域分布看,我国化妆品制造环节在长三角、珠三角形成了优 势聚集区。根据中国香化协会公布的《中国化妆品行业“十四五”发展规划》,截至 2021 年 8 月,国内化妆品生产企业已超 5,600 家,大多分布在在广东(3,128 家)、浙江 (571 家)、江苏(327 家)、上海(236 家)、山东(191 家)、福建(114 家)等省 市。其中,广州市被誉为“化妆品代工之都”,截至 2021 年,广州市拥有各类型化妆 品代工企业 373 家,排名全国第一。近年来,新锐品牌不断涌现、国际大品牌加大布局,助推广州化妆品代工企业走向 繁荣。